兜兜转转又回到起点?华夏6只“固收+”产品近一年创收20%+

2021-06-03 10:27:00来源:榕城网

其实,在这种行情下,投资“固收+”产品或许是一个更好的选择。Wind显示,截至5月31日华夏基金旗下6只“固收+”产品近一年取得了20%+的好业绩,其中华夏可转债增强近一年增长49.50%,华夏聚丰稳健目标增长43.93%,华夏永福、华夏永康添福也分别斩获了29.12%、20.60%的好收益。(A/C份额单独计算)

华夏可转债增强虽然是一只二级债基,但表现尤其亮眼,wind数据显示,该产品年内多次创下净值新高,截至5月31日年内净值增长4.49%,累计收益也达到了65.20%。而华夏永福作为偏债混合型产品的代表,自2013年成立以来净值稳健上行,历经多次“牛熊”,至今为持有人累计创造了144.30%的收益,堪称华夏“固收+”产品线的“扛把子”。

压平“跷跷板”的好策略

“固收+”产品通常以债券类资产打底,再叠加权益类资产,包括“固收+股票”、“固收+可转债”、“固收+打新”等多种子策略,其中“固收+股票”组合最为经典。不仅可以分享到不同市场的收益,而且还能起到分散风险,降低波动的效果,让投资者获得更好的投资体验。

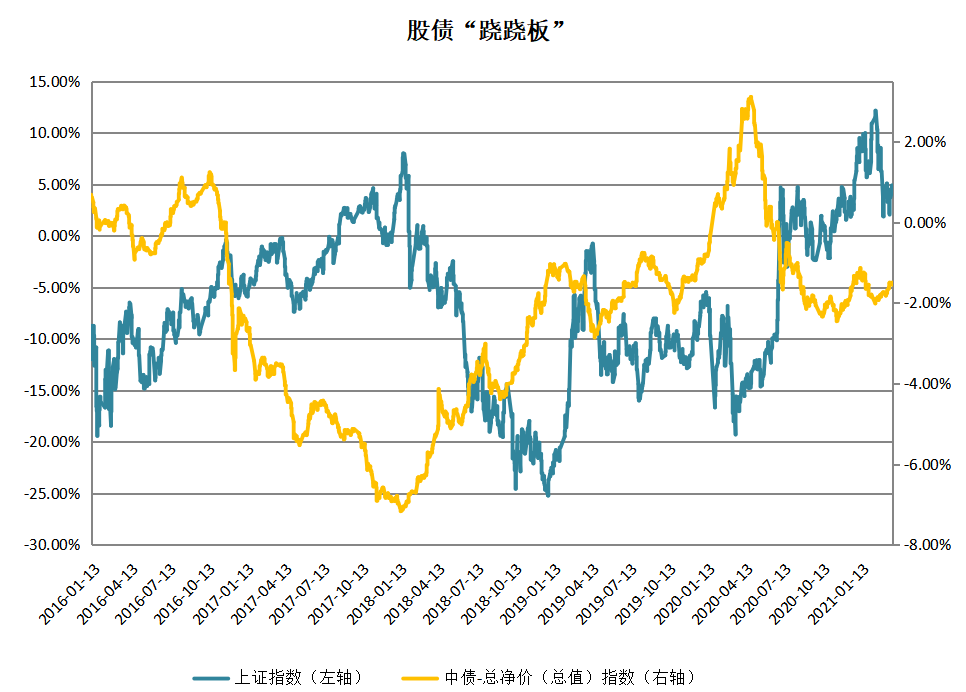

根据wind统计,A股市场存在一定的“股债跷跷板”效应。比如2016年初到2021年1季度,上证指数和中债-总净价指数就走出了分化行情,股市不好时债市好,反之,当债市不好时股市表现相对较好。

数据来源:wind,统计区间2016/1/1-2021/3/31

而股债搭配的经典“固收+”策略则可以在一定程度上可以压平这个“跷跷板”,让投资者获得更好的投资体验。比起单纯投资权益类资产,还能够实现更优的风险收益性价比,并且长期投资的累计收益也相当可观。Wind显示,过去1年、3年、5年偏股混合型基金和二级债基的收益情况如下:

可以看到,相比上证指数,“固收+”虽然短期业绩不算亮眼,但在稳健的复利下,中长期业绩表现还是相当不错的。

好策略+好实力=好产品

实际上,华夏基金是业内最早布局“固收+”领域的基金公司之一,在该领域拥有12年+的经验。比较有特色的是,华夏的固收投研团队不仅兼具研究能力和丰富实战经验,而且组内成员来自各个业务部门,在研究资源和成果实现共享领域具备显著优势。

目前华夏的固定收益研究组共26人,覆盖宏观、资金、利率策略、信用策略、转债策略、信用评级等各类研究领域。能够有效加强固收和权益的研究交流,也为旗下固收+产品的良好运作提供了有力保障。

经过多年的深耕,华夏旗下的“固收+”产品也各具特色。比如华夏可转债增强除了投资于国债、金融债、公司债等常规固收品种外,还通过投资可转换债券来增厚产品收益。

华夏可转债增强着重对可转债对应的基础股票进行分析与研究,对那些有着较好盈利能力或成长前景的上市公司的可转债进行重点选择,并在对应可转债估值合理的前提下集中投资,以分享正股上涨带来的收益。同时,产品还密切跟踪上市公司的经营状况,从财务压力、融资安排、未来的投资计划等方面推测、并通过实地调研等方式确认上市公司对转股价的修正和转股意愿。

而华夏永福则是一只股债三七开的“固收+”产品,它采用VPPI可变组合保险策略,将基金资产分配于固定收益类资产和风险资产,并根据数量分析、市场波动等来调整、修正二者的投资比重,从而在有效控制风险的基础上,追求绝对回报。

除了以上产品,华夏旗下还有多只产品表现都不错,wind截至5月31日数据显示,近一年华夏聚惠稳健目标增长18.52%,此外,旗下的二级债基华夏鼎利、华夏安康信用优选也分别增长了16.70%、16.48%。

整体看,华夏基金的“固收+”系列品种多样,并且作为基金界的“老字号”,华夏的投研建设完善,管理经验丰富,值得投资者长期关注。6月7号,华夏“固收+”新品——华夏兴源稳健一年持有(A类代码:011743)即将发行,由“金牛”基金经理柳万军担纲,股债搭配组合,适合长期持有。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

- 1 行庆系列:民生银行广州分行举办“同业e+”金融同业专题研讨会

- 2 行庆系列:“大潮起珠江 民生帆正扬”:民生银行广州分行服务新湾区、迎接新机遇

- 3 惠民生、促消费:民生银行广州分行携手广东银联推出消费季活动

- 4 从冷门到一夜爆火,沉浸式民国风景区锦门的前世今生

- 5 行庆系列之四:中国民生银行广州分行发布悦享民生平台、悦+卡

- 6 【我为群众办实事】民生银行广州分行常态化推进扫黑除恶工作

- 7 行庆系列之二:民生银行举办“跨周期·债市新思路”2021年度大湾区FICC论坛

- 8 贝塔智能联手佛山联通部署智慧公园业务,加速佛山智慧城市全面建设

- 9 借外力 修内功——兴业信用卡多点发力 深耕存量客户经营

- 10 深耕厚植 静待花开——兴业信用卡扎实推进“织网工程”